Rétention client dans l'assurance : 11 meilleures stratégies pour encourager la fidélité

Pour les clients, l'assurance ressemble souvent à un processus sans visage, géré par une machine. Leurs données sont automatiquement saisies dans des modèles prévisionnels, classées dans des groupes en fonction du risque, et un feu vert ou rouge leur est donné en quelques secondes.

Pour bénéficier d'un avantage concurrentiel, vous devez humaniser tous les éléments de votre expérience client digitale afin que les acheteurs n'aient pas l'impression d'être un numéro sur votre feuille de calcul.

Si vous y parvenez, vous établirez des liens plus solides et créerez des relations à long terme qui se traduiront par une plus grande fidélisation et un plus grand nombre de personnes intéressées.

Dans cet article, vous apprendrez pourquoi il est particulièrement difficile de fidéliser les clients dans le secteur de l'assurance. Nous vous présenterons ensuite 11 stratégies pour vous aider à vous démarquer dans un secteur traditionnellement transactionnel.

Les professionnels de l'assurance savent que les modèles traditionnels impliquent de vendre moins cher que les concurrents, même si cela implique une diminution du prix du contrat la première année. Ensuite, les prix augmentent progressivement au cours des années suivantes.

Sans cette connaissance, vos clients fidèles ne voient simplement qu'une autre compagnie proposant un produit similaire à un prix inférieur.

Outre le coût, 46% des personnes citent l'expérience client comme l'un des principaux facteurs de choix d'un fournisseur. Si vous n'offrez pas une expérience fluide ou des avantages intéressants, la seule différence de prix peut inciter les gens à changer de fournisseur.

Mais ce n'est pas tout. Voici trois autres raisons pour lesquelles la fidélisation des clients dans le secteur de l'assurance est un défi de taille :

Ce n'est un secret pour personne, une grande quantité de données et de faits concrets, y compris les tendances et les sinistres antérieurs, sont à la base de la tarification.

Les clients des compagnies d'assurance savent qu'ils sont généralement réduits à de simples "chiffres" qui suivent un flux de processus établis. Il peut donc être difficile de les convaincre que vous leur accordez une réelle valeur.

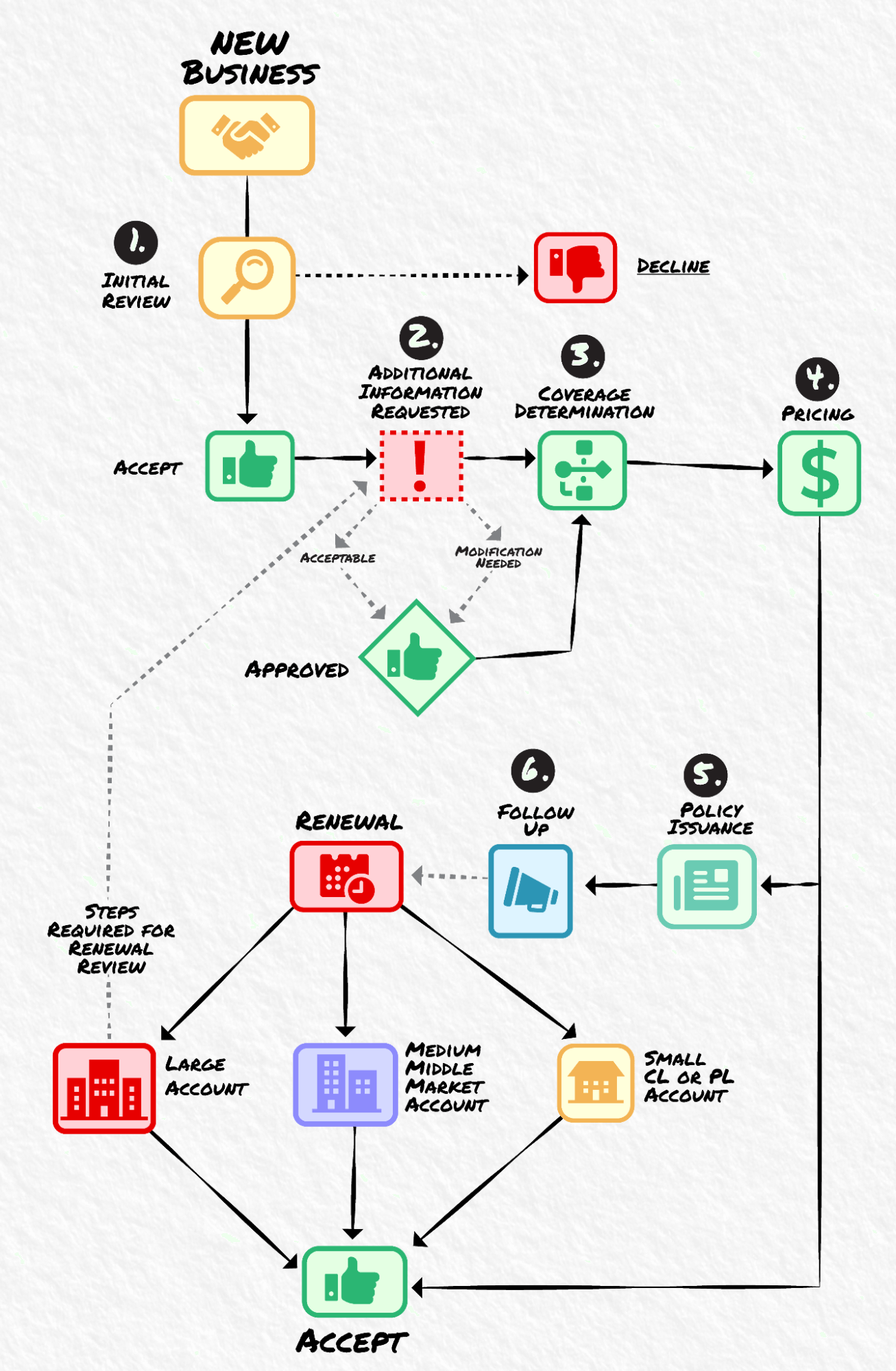

Voici à quoi cela peut ressembler :

Source : The National Alliance

Les humains ne sont pas toujours impliqués dans la prise de décision concernant les polices d'assurance, de sorte que le processus peut sembler anonyme et impersonnel. Si toutes les expériences sont similaires, les clients seront plus enclins à changer d'assurance pour économiser de l'argent.

Dans la plupart des pays, les compagnies d'assurance sont soumises à des exigences légales et réglementaires visant à garantir que les consommateurs obtiennent des informations équitables et transparentes avant de signer un contrat.

Par exemple, la plupart des gouvernements exigent que les compagnies d'assurance détiennent légalement un montant minimum de capital pour rester en activité. Si les assurances font des promesses qu'elles ne peuvent pas tenir (par exemple, des tarifs bas à long terme), elles s'exposent à un risque financier et juridique important.

Il existe même des organismes de réglementation dont la seule mission est de contrôler les assureurs et leurs pratiques commerciales afin de s'assurer qu'ils restent en conformité avec la loi. En France, cette autorité de contrôle est l'ACPR (Autorité de Contrôle Prudentiel et de Résolution).

Les gens souscrivent généralement une assurance pour protéger leurs achats de grande valeur (par exemple, leur voiture ou le contenu de leur maison) parce qu'ils se sentent obligés de le faire. Pas parce qu'ils en ont envie.

Cela signifie que l'assurance est plus souvent un achat à contrecœur qu'un achat qui suscite l'enthousiasme des clients. Pour cette raison, il peut être difficile de créer un engagement qui conduise à un taux élevé de rétention client.

Mais ce n'est pas impossible.

Il peut être difficile d'inciter les clients d'une compagnie d'assurance à rester avec vous en période de difficultés économiques, surtout lorsque vous êtes en concurrence avec des offres défiant toute concurrence pour attirer de nouveaux clients.

Voici 11 stratégies qui permettent de fidéliser les assurés année après année :

La confiance est cruciale lorsque les clients comptent sur vous pour protéger des biens de grande valeur et les soutenir dans les moments difficiles.

Cela n'aide pas lorsque des compagnies d'assurance très strictes refusent de payer et font la une des journaux, semant la méfiance et plaçant tous les assureurs sous haute surveillance. Et lorsqu'on essaie de convaincre les gens d'acheter un produit dont ils n'auront peut-être jamais besoin, il est essentiel d'instaurer la confiance dès le départ.

Pour ce faire, certains assureurs mettent en avant leur engagement en faveur de pratiques responsables.

Selon une étude de Bain, 80% des personnes interrogées souhaitent que les assureurs présentent des initiatives environnementales, sociales et de gouvernance d'entreprise (ESG). Cela s'explique probablement par le fait que l'impact d'une entreprise dans ces domaines peut indiquer dans quelle mesure elle est digne de confiance.

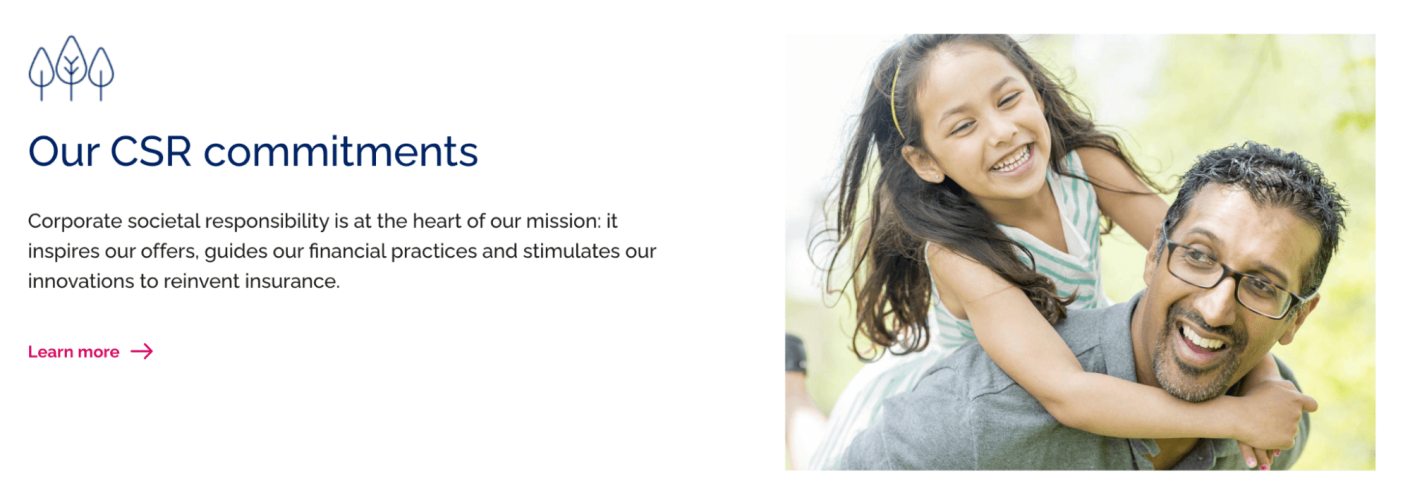

CNP Assurances, assureur de particuliers, met en avant ses engagements en matière de responsabilité sociale d'entreprise (RSE) sur sa page d'accueil :

Les entreprises qui mettent en avant la RSE le font généralement pour montrer qu'elles ont un impact positif sur la société et qu'elles se responsabilisent. C'est pourquoi CNP Assurances place cette information en évidence sur sa page d'accueil, comme un signal de confiance.

Le programme Giveback de Lemonade, assureur britannique, permet de reverser les excédents de primes des assurés à des œuvres de bienfaisance.

L'entreprise perçoit un montant forfaitaire pour ce service et permet aux clients de choisir une organisation caritative qui leur tient à cœur. Elle reverse ensuite chaque année les fonds non réclamés à l'organisme de bienfaisance choisi.

Vous pouvez instaurer un climat de confiance entre votre compagnie d'assurance et vos clients en :

En utilisant régulièrement ces tactiques, vous montrez pourquoi votre compagnie est le bon choix pour les clients, même si vos tarifs sont un peu plus élevés.

Votre processus d'onboarding peut donner le ton à l'ensemble de votre expérience client. S'il est ciblé et engageant, les clients sont plus susceptibles de considérer votre marque de la même façon.

Les clients ont des préférences différentes en matière d'onboarding. Certains préfèrent les accompagnements individuels, tandis que d'autres veulent des options en self-service, de la documentation ou des tutoriels vidéo.

Vous pouvez répondre à tous les besoins de ces clients en leur offrant un choix de formats et de supports. Par exemple, vous pouvez proposer une expérience de co-browsing (une forme plus sécurisée de partage d'écran) où vos agents guident les nouveaux clients à travers les tableaux de bord de leurs polices d'assurance.

Ce type d'assistance visuelle permet également d'établir un lien personnel qui vous permet de montrer à quel point vous appréciez chaque client.

Voici pourquoi la visio-assistance est si efficace :

Quelle que soit la manière dont vous accueillez les clients, ne les submergez pas d'informations et de jargon. Veillez plutôt à ce que les instructions soient simples afin que les nouveaux contrats puissent démarrer sur de bonnes bases.

Il est beaucoup plus facile de passer d'une couverture à une autre, que de trouver des substituts pour l'assurance habitation, l'assurance-vie et l'assurance automobile.

Une étude plus ancienne a montré que les clients qui souscrivaient des polices d'assurance habitation et automobile auprès d'une seule compagnie avaient un taux de fidélisation de 95%. Toutefois, aujourd'hui, seul un client sur dix est fidèle à son assureur depuis plus de cinq ans, ce qui laisse à penser que les gens continuent à comparer les offres.

Pour une fidélisation optimale des clients, encouragez le cross-selling et l'upselling auprès de vos commerciaux. Pour rendre les choses plus agréables aux clients, proposez des remises et des offres spéciales pour des produits multiples ou premium.

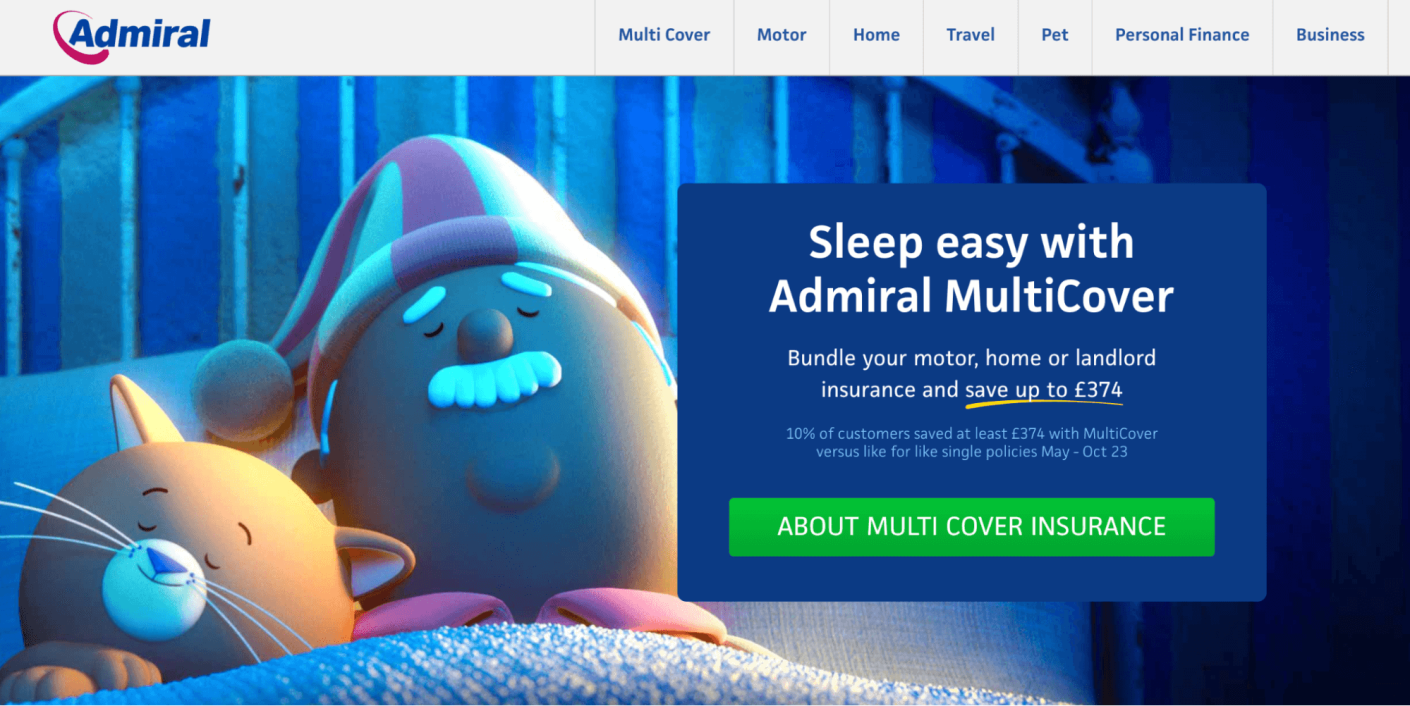

Par exemple, l'assureur britannique Admiral propose une assurance multirisque qui permet aux assurés d'économiser jusqu'à 374£ lorsqu'ils souscrivent à la fois une assurance automobile, une assurance habitation ou une assurance propriétaire.

En plus de donner aux clients la possibilité d'économiser de l'argent et des efforts en assurant leurs objets de valeur auprès d'une seule compagnie, Admiral améliore la fidélisation en encourageant la loyauté.

Parfois, il est plus facile pour les clients occupés de rester avec vous plutôt que de rechercher et de changer leurs contrats. L'ajout d'une réduction financière peut les inciter encore plus à rester.

En offrant un support visuel rassurant, vous pouvez améliorer la satisfaction de vos assurés en les accompagnant là où ils se sentent le plus à l'aise.

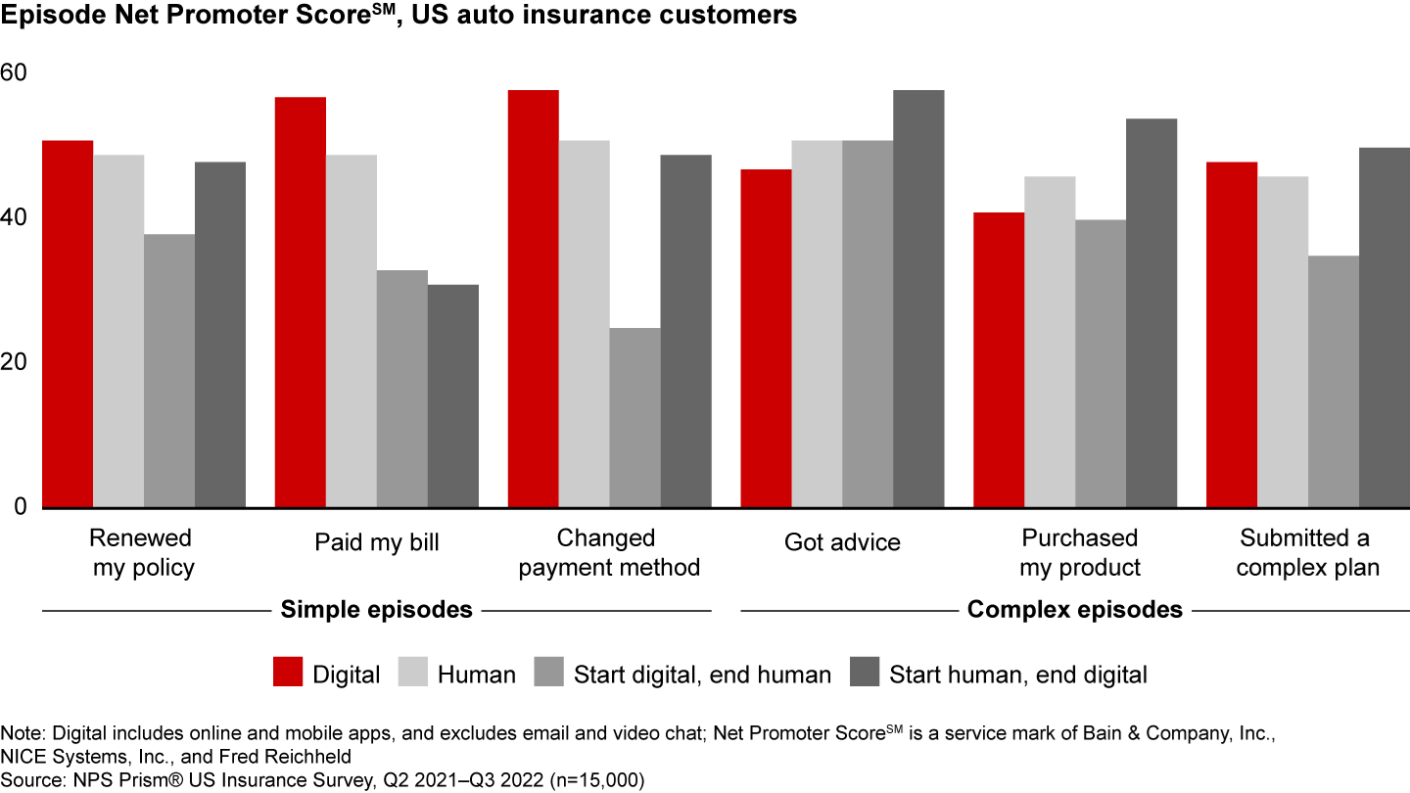

L'étude de Bain indique que les clients américains d'assurance automobile préfèrent les canaux digitaux pour les tâches les plus simples (par exemple, changer de méthode de paiement) et les expériences hybrides humain-digital pour les tâches plus complexes (par exemple, souscrire une assurance).

Par exemple, certains clients peuvent vouloir s'exprimer en personne avec un conseiller dans lors de gestion de sinistres à forte charge émotionnelle, tandis que d'autres peuvent vouloir utiliser le chat pour expliquer clairement ce qu'ils pensent.

Selon une étude d'Accenture, 49% des consommateurs font confiance aux conseillers humains lorsqu'ils font une réclamation, alors que 7% seulement font confiance aux chatbots. C'est pourquoi il est bon de proposer plusieurs options.

Conseil : apprenez-en plus sur les différentes options d'assistance (chatbot vs humain) et sur la manière d'utiliser chacune d'entre elles de manière efficace.

Vous pouvez utiliser les outils d'engagement visuel d'Apizee pour proposer un appel vidéo aux clients qui souhaitent que les agents leur expliquent en temps réel les garanties d'assurance complexes.

Offrir ce type de service aux clients des assurances peut s'avérer utile :

Cela peut également contribuer à améliorer d'autres KPI de service client, comme le temps moyen de résolution, car les agents disposent des outils nécessaires pour répondre aux questions plus rapidement et plus efficacement.

Eurexo, expert indépendant en sinistres, assure la liaison entre les compagnies d'assurance et les clients qui déposent des demandes d'indemnisation. L'entreprise utilise la technologie d'annotation d'Apizee pour partager des notes et des commentaires pendant les évaluations vidéo et dessiner des schémas descriptifs.

Cela permet aux clients d'atteindre plus rapidement le "moment décisif" grâce à des aides visuelles et des indications, plutôt que de se désintéresser d'un mur de texte dans un courrier électronique ou un document.

Cela permet aux clients de comprendre plus rapidement grâce à des indications visuelles, plutôt que d'être perdu face à un texte trop long dans un e-mail ou un document.

Devenir une entreprise omnicanale signifie unifier tous vos points de contact et canaux, y compris votre site web, votre application, vos e-mails, votre chat, vos SMS et votre messagerie sur les réseaux sociaux.

Un centre de contact omnicanal vise à créer une expérience fluide pour les clients, en leur permettant de passer d'une plateforme à une autre et de reprendre la même conversation avec différents interlocuteurs qui disposent de tout le contexte précédent.

Supposons qu'un client d'une compagnie d'assurance ait des difficultés à consulter son contrat en ligne. Il commence par téléphoner à votre agent, qui lui apprend que le site web est indisponible en raison de problèmes techniques.

Plus tard, le même client vous contacte via X (anciennement Twitter) pour vous demander si le site est de nouveau opérationnel. Un autre de vos agents confirme que c'est le cas et que la consultation du contrat ne devrait pas poser de problème.

Le client n'arrivant toujours pas à charger le document, l'agent envoie un SMS via Apizee avec un lien sécurisé pour démarrer un appel vidéo.

Après avoir demandé l'autorisation, l'agent accède au compte du client et partage son écran pour expliquer le problème. L'agent souligne que le client a essayé d'ouvrir un contrat expiré et lui montre où trouver le document de l'année en cours.

Le client est satisfait, l'appel vidéo se termine et l'agent ne peut plus accéder au compte du client – tout cela grâce à une assistance visuelle et omnicanale.

Les compagnies d'assurance sont l'une des rares à avoir la chance de disposer de données abondantes et riches sur leur clientèle. Alors que d'autres entreprises doivent rassembler l'âge, le lieu de résidence, les spécificités professionnelles, les loisirs et les centres d'intérêt au fil du temps, les clients potentiels des compagnies d'assurance saisissent volontiers toutes ces données pour obtenir la meilleure offre.

La personnalisation est un objectif majeur de l'expérience client pour de nombreux secteurs. Mais l'approche classique des assurances traditionnelles a tendance à enfermer les clients dans des groupes génériques et catégorisés.

Or, près de 70% des consommateurs seraient prêts à partager leurs données personnelles en échange de prix d'assurance plus bas.

Par exemple, l'assureur Direct Assurance propose le programme YouDrive qui analyse les habitudes de conduite des clients et ajuste les cotisations jusqu'à 50% pour les conducteurs prudents.

Source : Direct Assurance

Chaque conducteur équipe sa voiture d'une "Drivebox" et obtient un score personnalisé qui détermine la réduction de sa cotisation mensuelle.

Toutes ces connaissances peuvent vous aider à personnaliser les produits et le parcours client afin de fidéliser les clients plus longtemps et de générer des prospects de meilleure qualité.

Par exemple, vous pouvez segmenter vos assurés en groupes ciblés, comme les nouveaux conducteurs et les entreprises de poids lourds. Grâce à vos études de marché et à vos données internes, vous savez que les intérêts et les problèmes des uns et des autres sont très différents.

Grâce à toutes ces informations, vous pouvez adapter le type de contenu que vous envoyez pour qu'il soit plus pertinent.

Les chauffeurs de poids lourds seront plus intéressés par la couverture de la responsabilité civile en cas de dommages causés aux biens d'autrui.

Vous pouvez utiliser ces informations précieuses pour créer des contrats personnalisés en fonction des circonstances propres à chaque client.

Toute entreprise doit gagner la fidélité de ses clients. Cependant, les compagnies d'assurance disposent souvent déjà des données primaires dont elles ont besoin pour ce faire.

Outre la recherche de clients particuliers, ciblez les entreprises afin d'accroître la fidélisation et la rentabilité, et de réduire les coûts d'acquisition des clients. Vous pouvez y parvenir en proposant des offres d'assurance dans le cadre de contrats de travail.

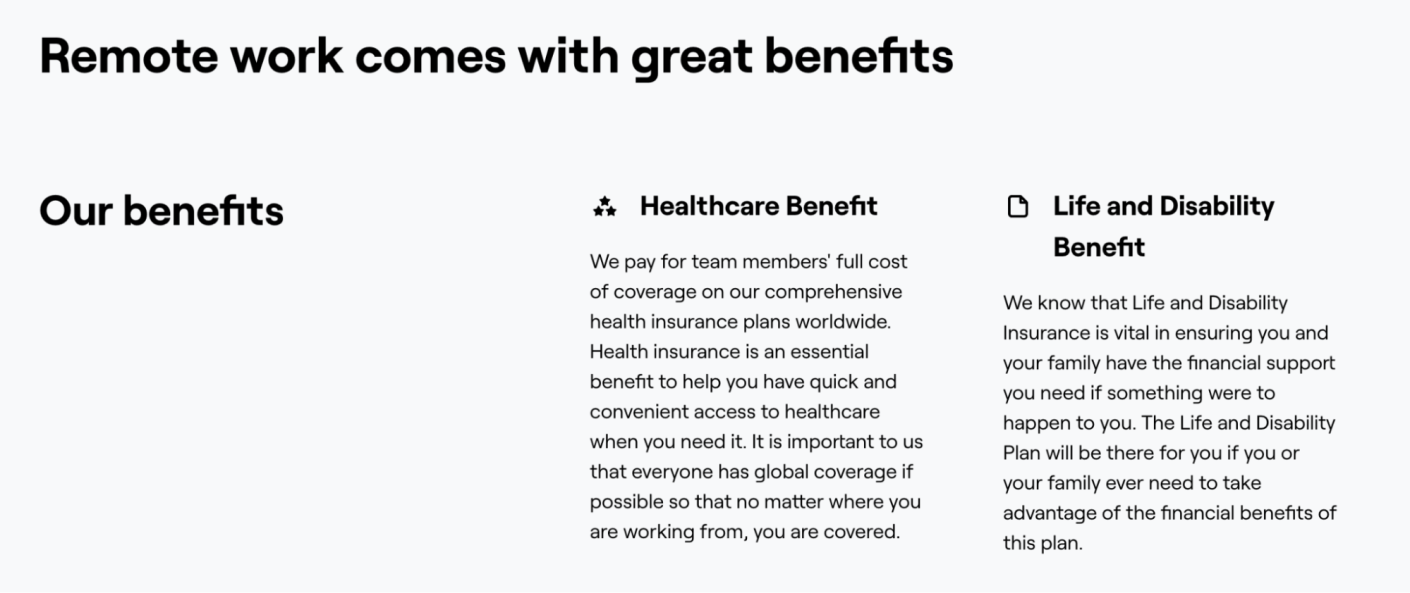

Par exemple, les entreprises peuvent proposer des couvertures dentaires ou une mutuelle privée comme avantages à l'embauche pour les nouveaux employés.

Voici quelques-uns des avantages offerts par la plateforme Maze en matière d'assurance :

Source : Maze

Outre la mutuelle, l'entreprise propose une assurance-vie et une assurance invalidité aux employés et à leur famille.

Avant de passer à la vente à des clients particuliers, il est important de noter que le cycle d'achat pour le B2B (business-to-business) est beaucoup plus complexe que le B2C (business-to-consumer).

Au lieu de convaincre une seule personne d'acheter, vous devrez peut-être traiter avec six à dix décideurs.

L'avantage ? Vous obtenez plus de clients en une seule transaction, qui sont susceptibles de rester avec vous tant qu'ils conservent leur poste.

Selon Gartner, les acheteurs B2B effectuent six "tâches" avant de finaliser un achat :

Dans un secteur aussi risqué que celui de l'assurance, le parcours B2B peut être encore plus long, de la découverte à l'achat.

Il est également important de noter que vous pouvez consacrer beaucoup de temps et de ressources à une opportunité qui risque de ne pas se concrétiser. Veillez donc à limiter autant que possible les pertes.

De nombreuses entreprises se concentrent sur l'acquisition de nouvelles opportunités commerciales et considèrent parfois leurs clients fidèles comme acquis. Mais vous ne pouvez pas vous permettre de les laisser tomber alors que 76% des clients sont prêts à faire de gros efforts pour bénéficier d'un meilleur service client.

Les compagnies d'assurance traditionnelles ont également tendance à entretenir des relations "transactionnelles" avec leurs clients, en se concentrant sur les paiements, les renouvellements et les factures.

Vous pouvez vous démarquer en mettant la relation client au centre de votre stratégie et en utilisant les données personnelles pour ajouter des touches humaines et personnalisées tout au long de la relation avec votre client.

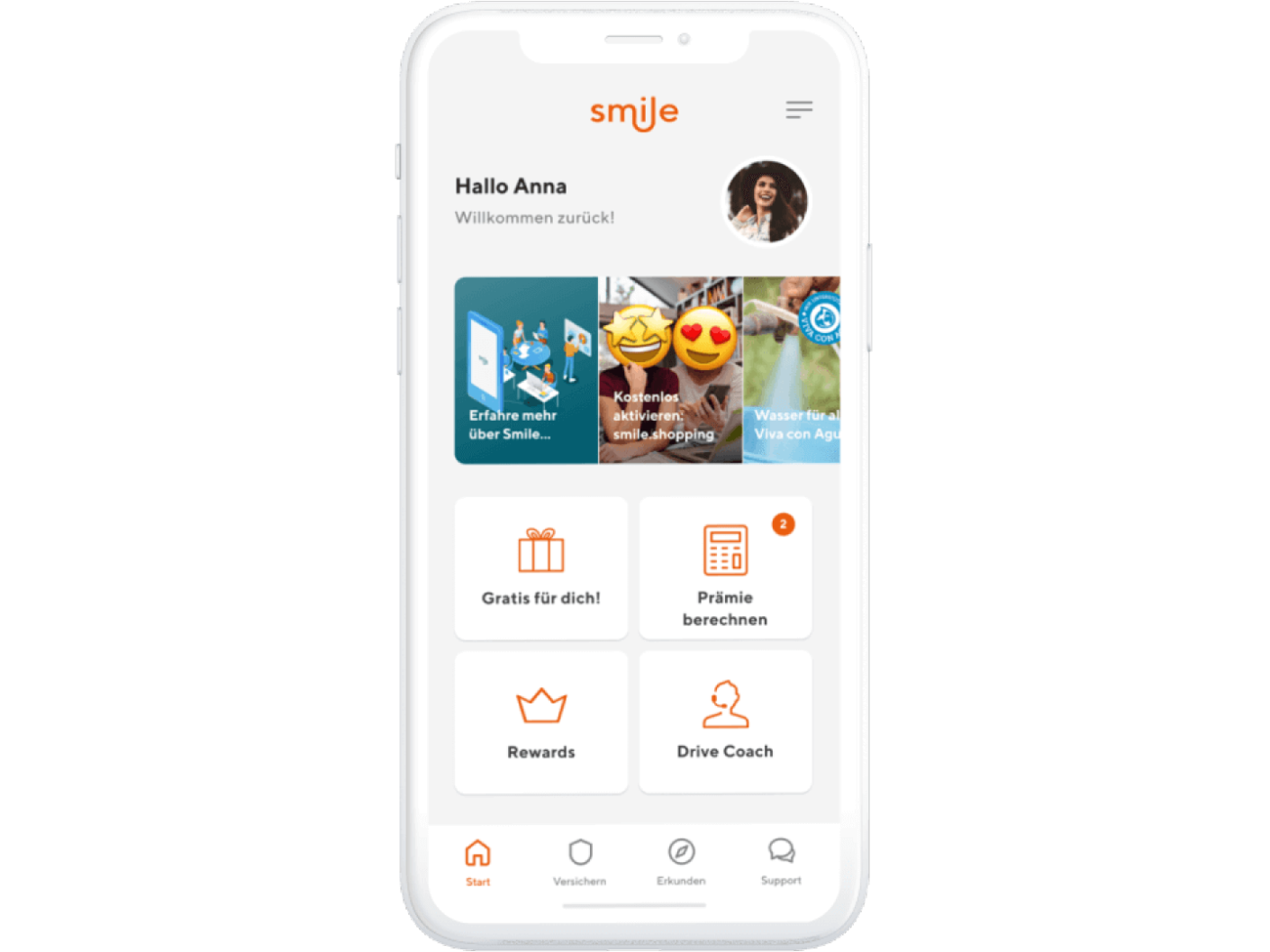

Cela peut être aussi simple que d'envoyer des e-mails de remerciement après un achat de la part de votre directeur ou des cartes d'anniversaire écrites à la main. Vous pouvez aller plus loin, comme le fait la société suisse Smile Insurance.

L'assureur utilise la gamification et une application permettant de créer une communauté pour développer les relations avec les clients, même s'ils ne sont pas encore prêts à acheter.

Source : Smile

L'application comprend des offres spéciales des partenaires de Smile, des mesures de protection gratuites pour les achats en ligne et un système de points pour une conduite sûre, le tout avant de payer quoi que ce soit.

Cette base solide que la marque crée avec les prospects et les clients a conduit à une rentabilité moyenne de 90% au cours des dernières années.

Ces petits extras donnent aux assurés le sentiment d'être exclusifs et leur montrent que vous les appréciez. En agissant de la sorte, vous renforcez les relations avec vos clients, ce qui vous permet de les fidéliser.

Selon le type d'assurance que vous proposez, les clients ont des priorités et des besoins différents lorsqu'ils recherchent un assureur.

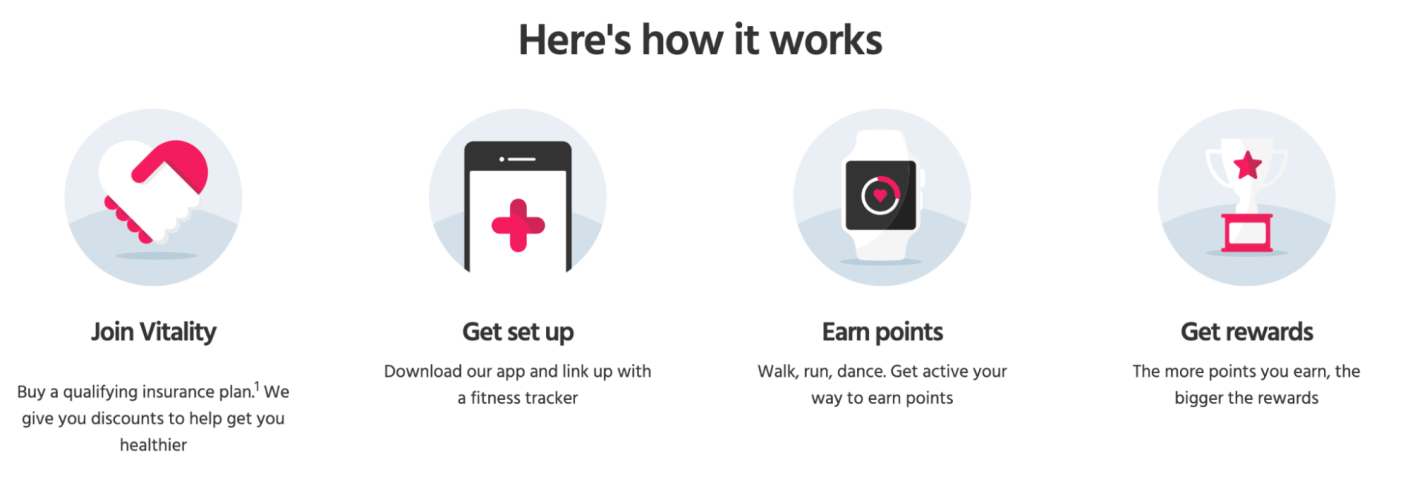

L'étude de Bain montre que les personnes interrogées sur l'assurance habitation souhaitent des inspections du logement avant l'achat et des alertes en cas de danger. En ce qui concerne l'assurance-vie et la santé, 59% des titulaires de contrats d'assurance-vie souhaitent que les assureurs les récompensent lorsqu'ils mènent une vie saine.

Vous pouvez utiliser ces informations pour mettre en place un programme de fidélité ou de parrainage qui offre ces avantages. Par exemple, vous pouvez utiliser un système de points qui récompense les renouvellements de contrats et s'accumule au fil du temps.

Les clients peuvent gagner des points grâce à l'assurance-vie Vitality et les échanger contre des récompenses s'ils arrêtent de fumer ou s'ils suivent les calories qu'ils brûlent avec leur Apple Watch.

Source : Vitality

Cela permet d'obtenir des réductions sur les abonnements à la salle de sport et les séjours au spa.

Les préférences en matière d'avantages qui encouragent les gens à s'impliquer dans des programmes de parrainage et de fidélité peuvent également varier en fonction du segment de clientèle. Par exemple, les locataires célibataires milléniaux auront des priorités différentes de celles des propriétaires de la génération X avec enfants.

Ce que vous offrez à une catégorie d'âge peut ne pas plaire à une autre. Tenez donc compte de vos données internes et des études de marché concernant les nouveaux clients et les clients fidèles, et associez-les aux avantages qui leur conviennent le mieux.

Les locataires célibataires apprécieront peut-être des cartes-cadeaux pour des magasins de décoration d'intérieur, tandis que les clients ayant une famille apprécieront des réductions pour les activités de leurs enfants.

Si vous n'êtes pas sûr de ce que vos clients aimeraient, demandez-leur leur avis par le biais d'enquêtes ou d'entretiens. De cette façon, vous offrirez des avantages que les clients apprécieront.

Il est facile de tomber dans un schéma où l'on ne prend contact avec les clients qu'à l'occasion d'un renouvellement ou d'une augmentation des prix. Mais cela peut rapidement ressembler à une relation à sens unique où vous leur prenez constamment de l'argent.

Pour éviter cela, ne vous contentez pas d'envoyer un e-mail lorsque le contrat doit être renouvelé. Au contraire, communiquez plus régulièrement en envoyant des messages utiles, notamment :

Voici une partie d'un e-mail de l'assureur automobile LOOP dans lequel il informe ses clients de son prochain rebranding :

Source : Really Good Emails

Plutôt que de publier un message ordinaire, l'e-mail contient un message sincère qui inclut les clients dans l'histoire de l'entreprise :

"Nous avons créé LOOP avec la conviction que si nous pratiquons des prix justes, si nous vous traitons avec gentillesse et si nous investissons dans nos communautés, nous pourrons changer la façon dont le système fonctionne".

Au lieu d'un assureur "sans visage", LOOP inclut une photo des fondateurs pour humaniser davantage le message. Il promet également de défendre la communauté qui dénonce l'injustice.

Vous pouvez continuer à communiquer avec vos clients et à les soutenir par l'intermédiaire d'une plateforme telle que les e-mails, avec des messages réactifs et proactifs comme celui-ci.

En restant présent dans l'esprit de vos clients et en partageant votre impact positif, il sera plus facile pour les clients de choisir de renouveler leur contrat avec vous.

Demandez systématiquement l'avis de vos clients pour repérer les problèmes potentiels avant qu'ils ne se désintéressent de votre entreprise. En comprenant les raisons pour lesquelles les clients ne sont pas satisfaits, vous pouvez y remédier avant qu'ils n'aillent voir ailleurs.

NFU Mutual en est un excellent exemple. C'est l'assureur britannique le mieux classé en matière d'expérience client, avec les meilleurs indicateurs CSAT (satisfaction client) et NPS (Net Promoter Score).

Conseil : essayez notre calculateur de Net Promoter Score pour déterminer si vos clients sont susceptibles de vous recommander.

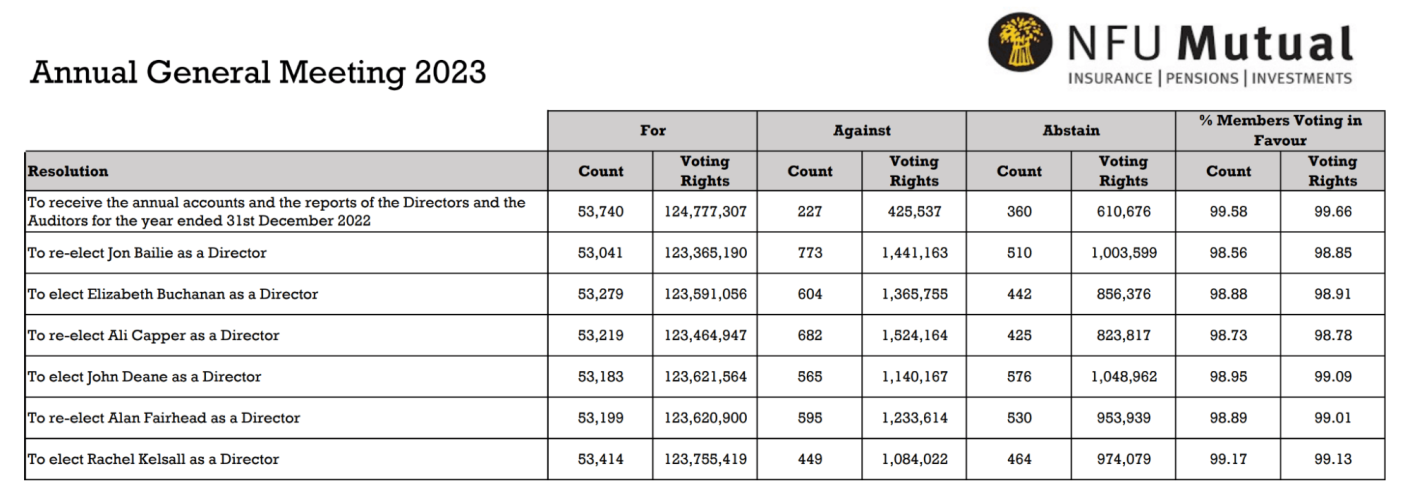

En tant qu'organisation "mutuelle", les membres (qui ont souscrit des contrats auprès de l'assureur) gèrent l'organisation et ont leur mot à dire dans sa gouvernance.

Voici quelques-uns des résultats de la dernière AGA (Assemblée générale annuelle), au cours de laquelle les membres ont voté pour élire les anciens et les nouveaux administrateurs :

Source : NFU Mutual

Cette gouvernance collective et cette expérience client très bien notée pourraient expliquer pourquoi neuf contrats sur dix sont renouvelés chaque année auprès de la NFU Mutual.

Vous pouvez demander un feedback sur tous les éléments de votre expérience client par le biais d'enquêtes :

Demander l'avis des clients les aide à se sentir appréciés et entendus, surtout si vous mettez en œuvre leurs suggestions.

Quand on apprend à fidéliser les clients d'une compagnie d'assurance, il faut considérer chaque individu avec autant d'attention qu'un ensemble de personnes.

L'assurance est un secteur de la vieille école, mais il est essentiel d'adopter une nouvelle approche et d'essayer de nouvelles méthodes pour atteindre les clients là où ils se trouvent. La façon de cibler un client d'une vingtaine d'années en début de carrière sera différente de celle d'un client plus âgé, qui a un foyer et une famille à charge.

En proposant une large gamme de canaux et de points de contact, vous vous assurez d'attirer tous les types de clients tout au long de leur parcours.

Apizee peut faciliter le support client pour les clients des assurances qui souhaitent toujours des interactions personnalisées à l'ère du numérique.

En savoir plusDécouvrez les points clés du rapport Genesys sur l'expérience client. Découvrez comment l'IA, l'omnicanalité et les appels vidéo améliorent la satisfaction client.

Rapport Genesys sur l’état des lieux de l’expérience client : points clés et tendances

28 mars 2025

Comment la visio d'Apizee s'intègre à Piloc pour simplifier le processus de paiement et de recouvrement ? Découvrez le résumé de notre webinar lors de Digital Habitat.

L’humain et la visio au cœur d’un paiement rassurant pour le locataire

28 mars 2025

Comment Coo.pairs & Mésolia optimise le traitement des demandes des locataires avec Apizee ? Découvrez le résumé de notre webinar lors de Digital Habitat.

Comment Coo.pairs & Mésolia réduisent leurs délais de clôture de dossiers avec Apizee

28 mars 2025

Nos solutions vous intéressent ?